Aktier eller ure?

Med udgangspunkt i investering af nye penge, medio 2024 og efterfølgende kapitalafkast over de næste 10 år, skal man så have overvægt i aktier eller ure? Vi kommer med vores bud på fremtiden, ud fra den nuværende markedssituation, juni 2024.

Luksus-ure

Historikken på automatiske schweiziske luksus-ure, er generelt, som en stabilt stigende kvalitetsaktie, med lav volatilitet. Der har dog været begivenheder som quartz-krisen, hvor folk troede der skulle være et batteri og lommeregner i alle ure i 80’erne. Ser man bort fra denne tidslomme, så er de meget stabile og eftertragtede.

For to år siden fik markedet en uhørt stigning som følge af negative renter, Ukraine, over-opsparinger i forbindelse med Covid, underudbud, geopolitik og flere andre ting. Helt ligesom aktier, når der bliver overkøbt pga. kortsigtede begivenheder, der ikke ændrer fundamentalerne, så kommer der en korrektion, når støvet har lagt sig. I dette tilfælde en overkorrektion hos bl.a. Rolex, som i skrivende stund, som indeks, er i niveau som da Covid gjorde sit indtog i verdenen (medregnet en 4% prisstigning). Tager vi et par ekstra år med, som grafen til højre, ligger Rolex under den normale stigning, de er garant for. Ser vi bort fra støjen fra den store optur og nedtur over de sidste tre år, så er det historisk billigt at købe et Rolex-ur, i forhold til udbudspriser. Selv på indeksniveau, og ikke kun de udvalgte modeller vi primært opererer med. Korrektionen er tilsyneladende i mål og vi kan komme tilbage til de forudsigelige og kedelige stigninger i ure, hvor der er god plads til upside og en risk/reward ratio, noget bedre end for to år siden.

Aktier

Kigger man på aktier, har de, ligesom ure, været gode investeringer over tid. Vi betragter luksusure som en valueinvestering, så vi sammenligner her med amerikanske S&P 500.

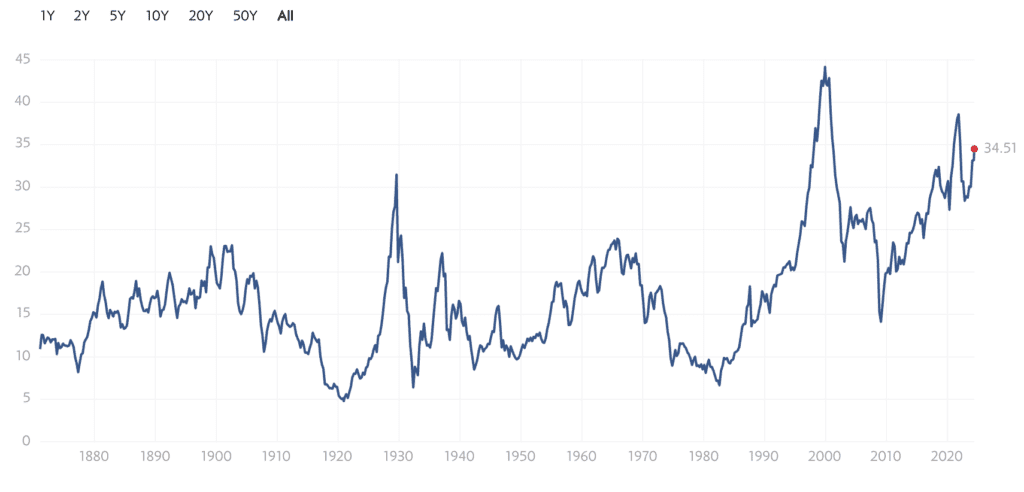

Vi tænker på investeringen i ure som valueinvestorer, men aktierne har indbygget flere komplekse mekanismer til at måle og veje momentum og om den nu også har den rette værdi. Et af de vigtigste nøgletal for en valueaktie er P/E-værdi. Kort fortalt er det aktiens kurs (P=price) delt med selskabets indtjening (E=earnings). Har man en aktie i kurs 1.000 og dividerer den med selskabets årlige indtjening på 100,- ender man ud på en P/E på 10. Det er bread & butter for alle valueinvestorer, men har alligevel en tendens til at blive overskygget af vækstforventninger over tid blandt mange. Personligt er vi glade for at kigge på Shiller P/E, som er samme princip. Forskellen er dog at den nobelprisvindende økonom; professor Robert Shiller, fandt på at tage et ti års gennemsnit i indtjening. Det er for at fjerne støjen fra volatilitet, cyklicitet og inflation, for så i stedet for at holde fokus på fundamentalerne. Nedenfor er en graf med Shiller P/E, som kigger historisk på hvor dyre aktierne er:

Prisen på overskud

Medianen på ovenstående graf har siden tidernes morgen været 15,98. Med et lavpunkt på 4,78 i dec. 1920, som var efter 1. verdenskrig og et højdepunkt på 44,19 ved IT-boblen, dec. 1999. Lige nu er prisen på firmaernes overskud historisk set høj, med en værdi på 34,51. Vi har ikke travlt med at kalde en boble eller sprede panikstemning, men forventer et lavt afkast på aktiemarkedet de næste mange år. Hvis man vender grafen på hovedet og skubber den et par år frem, har det historisk været en meget god forudsigelse for afkast de kommende år (omvendt fortegn).

I forlængelse på 1. verdenskrig fulgte et kæmpe opsving kendt som “The roaring 20’s” (der senere blev til “The great depression”), og festen efter IT-boblen holdt indtil den blev afbrudt af finanskrisen og siden hen Covid. Alle tre fulgt at et MSCI-world-bullmarked på henholdsvis 139% over 61 måneder, 109% over 71 måneder, og 103% på 22 måneder fra da P/E værdien var lavest. De efterfølgende korrektioner fra da P/E værdien var højest, var tab i værdi på 51%, 59% og 29%.

Afkast i forhold til fremtiden

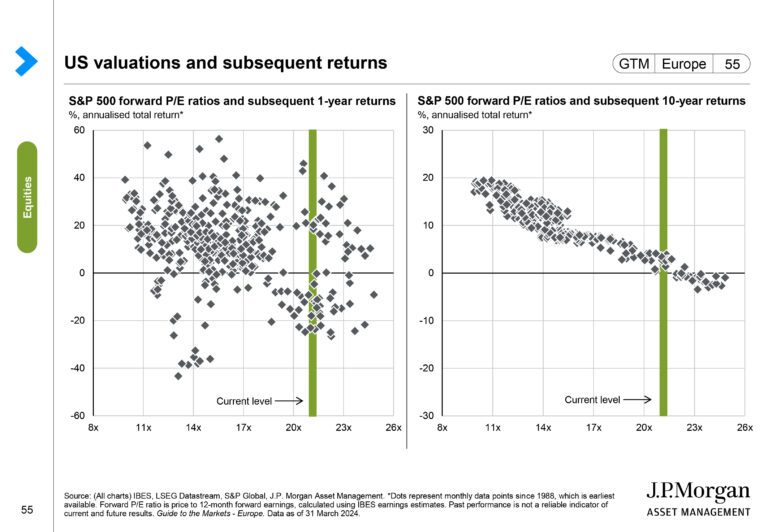

Her er der en graf, der viser afkast ud fra forward P/E-værdi. Til venstre er der et år afkast med et mere spredt billede, dog med en tendens. Til højre, har man et årligt afkast over 10 år, der giver et helt tydeligt billede. Køb ved for høj P/E, giver meget lavt afkast på den lange bane. Visualiser selv en horisontal flytning af den grønne streg (forward P/E) for at se %-afkastet ved given niveau.

(Kilde: JP Morgans 2024-Q1 rapport)

Oraklet og biblen

Biblen over dem alle for valueinvestorer er Benjamin Grahams “The intelligent investor”. Bogen dikterer, at du bør have ikke mere end 25% i aktier, på nuværende niveau. Resten er bedre forrentet i kapitalrente. Bogen er grundstenen i valueinvestoren over dem alle, Warren Buffetts investeringsstrategi. Han udtaler om bogen: “By far the best book on investment EVER written”. Ser vi på “Oraklet fra Omaha”, der historisk set har været god til at omsætte indikatorer til overskud over en menneskealder, så udviser hans bevægelser også lidt mere forsigtighed. Han har i Berkshire Hathaway en all-time rekordstor kontantposition, som vidner om sværheden i at finde ægte værdi. Senest har han solgt for 20.000.000.000$ Apple aktier.

Scion asset management

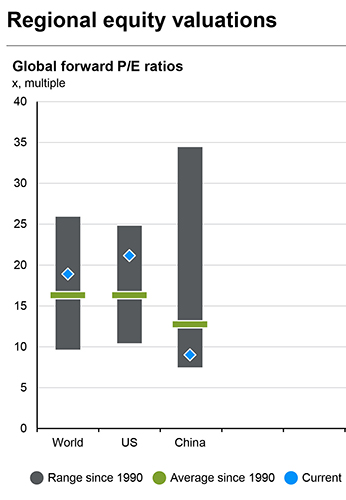

En anden mester i fortolkningen af markedet er Michael Burry, som du måske kender som manden der forudså finanskrisen eller Christians Bales rolle i “The Big Short”. Den seneste F13 (lovpligtig offentliggørelse af porteføljen) afslører, at han har solgt 100% ud af Google, Amazon og 12 andre positioner ud af 30. Der er i stedet købt ind kinesiske aktier (bl.a. de to største positioner JD.com og AliBaba) på trods af diverse geopolitike risici med Kina – Derudover er den største nye position i fysisk guld. På trods af guldet ligger lige omkring all-time-high. Der er desuden ca. 56% af midlerne, man ikke kan se. Det vil for Michael Burry typisk være short-positioner og kontantbeholdning.

Prisen på aktier i perspektiv

Kigger man på Forward P/E, er det ikke svært at finde én af indikatorerne på hvorfor Michael Burry er villig til at påtage sig ekstra geopolitisk risiko i Kina, kombineret med en hedge i guld. Den grønne streg er det historiske gennemsnit for forward P/E siden 1990 (dvs. inklusiv euforien fra IT boblen, og mindre af det historiske gennemsnit).

Den blå firkant er forward P/E og den grå bar er det spænd der har været siden 1990.

Apropos guld og Kina, så hamstrer Kina (og flere andre) guld, som forklarer de høje priser. Guld er typisk et godt flugtsted, når vandene går højt på finansmarkederne, men har også tendens til at falde sammen med frygten, når der kommer ro på de bekymringer i markedet.

Er prisen rigtig?

Markedet er prissat efter en blå himmel (uden nogen sort svane), med “blød landing”, rentefald, inflation under kontrol og fortsat stabil vækst. Vi ser dog andre tidlig-stadie-indikatorer som f.eks. eksplosion i fragtraterne, der igen kan spøge i forhold til inflationen. Måske man må kigge lidt længere efter de rentenedsættelser, der er stillet i udsigt. Vi gætter lige nu på en enkelt rentenedsættelse på 0.25% i juni og så en mere i år og altså ikke de 6-7 nedsættelser, man indprisede i starten af året.

Spørger man professionelle investeringsrådgiverne, der lever af aktierhandel, siger de at kvaliteten opvejer for risiko og historik. Hvordan du fortolker ovenstående data er frit, men vi håber at vi kan være med til at inspirere tankeprocesser. Ovenstående betragtninger skal ikke bruges som investeringsråd, men kan betragtes som observationer og fortolkninger af indikatorer, som kan bruges til inspiration og overvejelser.

Book et uforpligtende møde, så fortæller vi gerne hvorfor vi er 100% i ure, frem for andre aktiver.

Book et møde

Book et møde

Vi holder dig opdateret

Tilmeld dig til vores mailliste hvor vi sender spændende nyt og gode erfaringer fra vores hverdag.